- 22 Dezember 2017

- 1.647

- 415

Wie bereits einige hier wissen beschäftige ich mich seit nun 11 Jahren mit Finanzen, Finanzpolitik und Wirtschaftspolitik. Das hat zu einem ordentlichen Sachwissen in diesen Bereichen geführt, gestützt von eigenen Erfahrungen dem anhören stundenlanger Präsentationen von Fachökonomen usw. Ich möchte dieses Wissen weiter geben, da es aktuell wichtiger als jemals zuvor ist finanziell gebildet zu sein, da man davon in der Schule praktisch nichts lernt.

Wir erleben gerade aktuell das monetäre Endspiel der Europäischen Zentralbank, ein Kaskadenversagen, ein Theaterspiel auf höchstem Level und praktisch NIEMAND unter den allgemeinen Bürgern weiss und versteht was da auf uns zu kommt, weil sie viele Gesetze und Mechanismen unserer Finanzwirtschaft gar nicht kennen. Mit "ja unser Zentralbank-System läuft mit Krediten" ist es halt leider nicht getan.

Deshalb möchte ich jetzt erstmal so einfach wie möglich kurz erklären in welchem Problem wir eigentlich stecken und warum es daraus kein Entkommen mehr gibt:

Die EZB hat 3 verschiedene Zinssätze, welche vereinfacht zum "Leitzins" zusammengefasst werden:

- Der Hauptrefinanzierungszins ist der wichtigste Leitzins der Europäischen Zentralbank und wird häufig als "der" Leitzins bezeichnet. Zu diesem Zinssatz wird den Geschäftsbanken Zentralbankgeld gegen notenbankfähige Sicherheiten ab einer Woche Laufzeit zur Verfügung gestellt.

- Zum Spitzenrefinanzierungszins können sich Banken kurzfristig (über Nacht) gegen notenbankfähige Sicherheiten Geld von der Europäischen Zentralbank beschaffen. Da eine Geschäftsbank bei kurzfristigem Liquiditätsbedarf nicht bereit sein wird, mehr als den Satz für die Spitzenrefinanzierungsfazilität zu zahlen, stellt dieser Zins faktisch die obere Zinsgrenze für das Tagesgeld dar.

- Mit der Einlagefazilität können Banken überschüssiges Zentralbankguthaben bis zum nächsten Geschäftstag im Eurosystem anlegen. Da sich beim Geldleihen keine Bank mit einem niedrigeren Zins begnügen wird, ist die Einlagefazilität faktisch die Untergrenze des Zinses für das Tagesgeld am Geldmarkt. Für die ersten 2 Zinsen zahlen Geschäftsbanken also, für den 3. bekommen sie Geld von der EZB. Geschäftsbanken sind unser üblich bekannten Banken wie die Sparkassen, die deutsche Bank, Commerzbank usw.

________________________________________________________________________________________________________________________________________________________

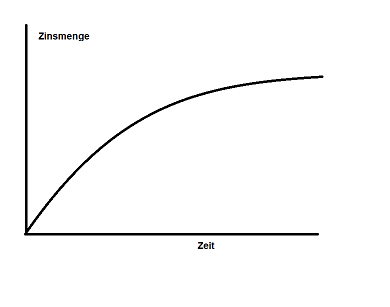

Jetzt muss man verstehen wie eine Geschäftsbank eigentlich zu Geld kommt. Dafür gibt es nur 2 Wege: Gebühren und Zinsmargen. Gebühren gibt es in Form der Kontoführungsgebühren usw usw usw. Bei den Zinsmargen ist es etwas komplizierter. Vereinfacht gesagt unterscheiden Banken zwischen 2 Kreditarten. Kurzfristig und Langfristig. Kurzfristige Kredite sind Kredite für maximal 1 Jahr, langfristige Kredite gehen darüber hinaus. Seit Jahrhunderten galt immer die Regel: je länger ein Kredit bezogen wird, desto höher sind die Zinsen. Ganz einfach weil mit wachsender Zeit die Ausfallwahrscheinlichkeit immer weiter ansteigt und von immer mehr Faktoren beeinflusst wird.

Diese dadurch entstehende Kurve nennt man Zinsstrukturkurve. Diese Kurve ist ein wichtiger Indikator für Banken wie sie nun Geld verdienen können.

Das sieht ganz simpel gesagt so aus:

Wie verdient eine Geschäftsbank nun Geld mit Zinsen?

1.: Indem sie Geld von Sparern kurzfristig immer bei der EZB parkt. Dort bekommt sie von der Einlagefazilität Geld dafür. Je nachdem wie hoch der Zins ist, wird er in schwächerer Form an den Sparer weiter gegeben, damit eine Zinsmarge für die Bank entstehen kann.

2.: Indem sie Geld von Sparern bündelt und als Langzeitkreditpaket wieder an andere Kunden verkauft z. B. an Unternehmen. Es besteht zwar immer die Gefahr, dass ein Sparer sein Geld spontan haben möchte und nicht 40 Jahre wie laut Vertrag parkt, aber diese Gefahr ist für Banken recht gut kalkulierbar und wird über die 1. Variante abgefedert. Darüber hinaus müssen abbrechende Sparer eine Strafe zahlen, welche den Verlust ebenfalls kompensiert. Über den vergebenen Langzeitkredit nimmt die Bank dann ebenfalls die entsprechende Marge ein. Diese Zinseinnahmen bilden ca 80% der Einnahmen einer Geschäftsbank, die Gebühren nur etwa 20%. Geschäftsbanken in der EU sind je nach Lizenz gesetzlich VERPFLICHTET Sparprodukte anzubieten.

Nach der Dotcom Blase in den 2000er Jahren wurde in der EU beim Basler Ausschuss für Bankenaufsicht ein Gesetzespaket verabschiedet um künftige Pleiten zu verhindern. Leider waren diese Gesetze der Anfang vom Ende. Unter den Eigenkapitalsvorschriften von Basel II wurde festgelegt, dass Banken in der EU Kredite nur ausgeben dürfen, wenn diese zu einem entsprechenden Anteil von ihrer Eigenkapitalquote gedeckt sind. Extrem versimpelt gesagt darf eine Bank mir zwar einen Kredit von 1Mio. € geben, aber sie muss mindestens 250.000€ Eigenkapital als Ausfallsicherung haben. Sollte es bei mir zu einem Kreditausfall kommen, darf das die Bank nicht sofort in Gefahr bringen. Diese Vorschrift belastet also das Eigenkapital der Geschäftsbanken, da sie über die Kreditvergabe ja überhaupt erst Geld verdienen.

Im Arbeitsrecht der EU ist das Abfindungsrecht bei einer Betriebsbedingten Kündigung wie es im Falle der Digitalisierung der Fall wäre verankert. Durch dieses Abfindungsrecht wurde verankert, dass eine Geschäftsbank in der EU die Einsparsumme x2 von ihrem Eigenkapital als Rücklage für 1 Jahr bilden muss, damit die Entlassenen auf jeden Fall ihr Geld bekommen.

Und um das ganze abzurunden ist es wichtig zu wissen, dass Geschäftsbanken auch nur simple Unternehmen sind. Wenn sie Verluste machen, dass müssen diese wie bei jedem anderen Unternehmen auch von dem Eigenkapital kompensiert werden.

________________________________________________________________________________________________________________________________________________________

Wieder zurück in die Welt der EZB. Nach der Finanzkrise von 2008/2009 ausgelöst vom platzen der Immobilienblase durch die faulen Kredite in den USA wollte man die Märkte der EU krampfhaft retten, da Länder wie Portugal oder Griechenland wirtschaftlich bereits im Eimer waren und man Staatspleiten verhindert wollte. Wie gelingt das? Durch Erhöhung der Geldmenge im Umlauf. Die EZB hat ihre Zinsen also abgesenkt, damit sich die Geschäftsbanken billiger Geld leihen können. Und damit begann eine Todesspirale aus der wir inzwischen nicht mehr entkommen können. Warum?

Durch das Absenken der Einlagefazilität konnten Geschäftsbanken über Jahre hinweg darüber nahezu kein Geld mehr erwirtschaften. Diese Einnahmequelle brach also weg. Das hat die Geschäftsbanken dazu bewegt ihr Geld und das der Kunden in allerlei langfristige Kreditpakete zu schnüren. An der Stelle muss man verstehen, dass ein Kredit auch nur ein Produkt ist, welches verkauft werden möchte. Das hat in Deutschland

z. B. zu einer wachsenden Immobilienblase geführt, welche bis heute anhält. Nun ist es so, dass der Markt diese Flut an Krediten gar nicht mehr aufnehmen kann. Warum nicht?

1.: dürfen Staaten und ihre Staatsstrukturen wie Bundesländer nur begrenzt Geld aufnehmen, da die Verschuldung nicht über einen gewissen %Satz ihres BIPs steigen darf.

2.: es werden durch diese lächerlich billigen Kredite Unternehmen am Leben erhalten, welche normalerweise längst nicht mehr wirtschaftlich wären. Der normale Wirtschaftskreislauf funktioniert nach try & error. Man entwirft ein Produkt. Kommt es gut an wächst man, kommt es nicht gut an geht man pleite. Das führt zu Kreditausfällen bei einer Bank, eventuell gerät sie in finanzielle Schieflage, wird dann von einer Anderen gekauft oder aufgelöst, das führt zu weniger Kreditvergabekonkurrenz am Markt was die Zinsen für Langzeitkredite wieder hoch treibt und der Kreislauf geht weiter. Durch diese sogenannte "Zombiefizierung" der Märkte bleibt das Geld aber im System stecken. Vor 2007 gab es in der EU eine durchschnittliche Pleite von 2% der Unternehmen. Seit der 0 Zins Politik der EZB ist dieser Wert auf 0,6% abgesunken. Diese Tatsache führt dazu, dass es ein Überangebot an Krediten gibt.

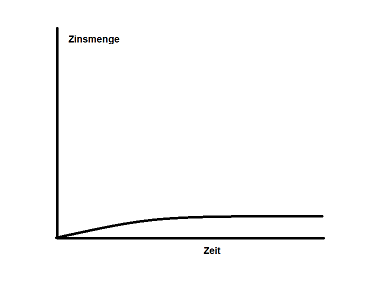

Das hat nun massive Auswirkungen auf die oben beschriebene Zinsstrukturkurve...

So sieht sie jetzt im Prinzip aus:

Anhand der mit

markierten Beiträge muss man nun 1+1 zusammen zählen und es ergibt sich folgende Lage:

markierten Beiträge muss man nun 1+1 zusammen zählen und es ergibt sich folgende Lage:

Die Banken nehmen bei der EZB kein Geld mehr ein. Schlimmer noch, die EZB befindet sich ja bereits im Minuszins. Eine Geschäftsbank muss also Geld dafür bezahlen dort Geld zu parken. Da sie aber gesetzlich gezwungen ist Sparprodukte anzubieten ist jeder Cent den wir auf die Bank bringen ein Minusgeschäft für sie. Deshalb sind fast alle Sparzinsen auf fast allen Anlageklassen im Schnitt unter 1%. Es ist ein Verlustposten für die Bank. Bleiben die langfristigen Kredite. Durch das Überangebot am Markt unterbieten sich die Banken jedoch permanent um überhaupt noch Kunden zu bekommen. Ganz auf 0 kann es eigentlich nicht gehen, weil die Erträge ja dann doch iwo herkommen müssen. Auch Gebühren steigen immer weiter an. Die Banken müssen krampfhaft iwo Geld herbekommen sonst droht eben die Pleite.

Warum nicht einfach Personal entlassen? Da greift dann wieder der Rücklagenzwang für die Banken. Das mindert die Eigenkapitalquote. Durch eine Minderung des Eigenkapitals kann eine Bank weniger Kredite vergeben, da Basel II bzw. Basel III sie dazu zwingt eine Eigenkapitalquote zu hinterlegen um Kredite vergeben zu dürfen. Dadurch brechen die Einnahmen noch weiter we

Warum kann die EZB die Zinsen nicht einfach wieder erhöhen? Weil sich die Geschäftsbanken in dem aktuellen Zustand der Zinsstrukturkurve nicht bei der EZB neu verschulden können. Es ist eine Sackgasse aus welcher es kein Entkommen mehr gibt.

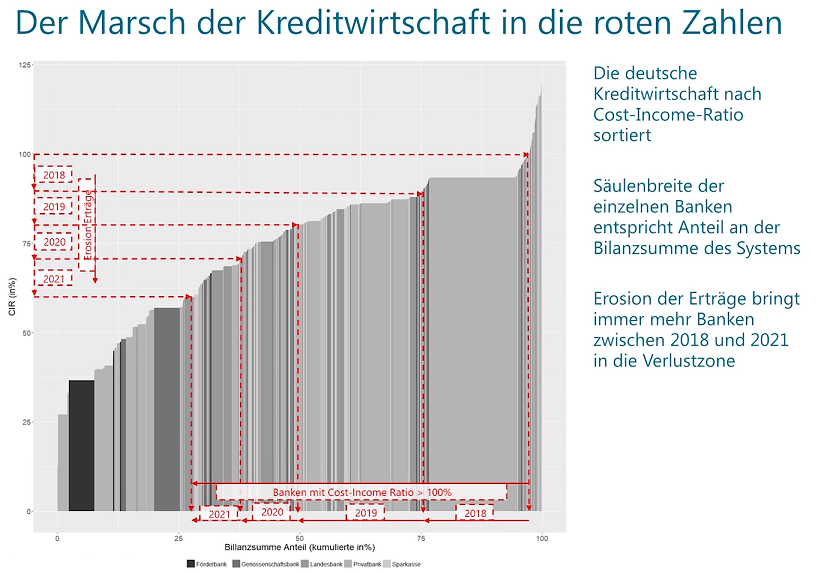

Das hier ist die Cost/Income Ratio von 2018 der deutschen Banken, welche ich mal bei Markus Krall gesehen habe:

Jeder Balken steht für 1 Bank in Deutschland. Je dicker der Balken, desto größer ist die Bank also ihr Bilanzsummenanteil am System. Der ganz dicke fast ganz rechts ist

z. B. die deutsche Bank. Wie man deutlich erkennen kann waren 2018 bereits Banken in Deutschland in der Verlustzone. Nimmt man zur Grundlage, dass jedes Jahr nur 10% der Einnahmen weiter wegbrechen, dann sieht man schnell, dass jetzt so langsam jede 2. Bank in Deutschland in der Verlustzone ist. Die Börsenkurse spiegeln das auch GANZ deutlich wieder. Die Marktteilnehmer wissen das nämlich genau, was der Grund ist warum weder die deutsche Bank noch die Commerzbank sich an der Börse aktiv erholen. Und ist eine Bank erstmal in der Verlustzone muss sie Eigenkapital aufwenden um den Verlust auszugleichen. Das mindert das Eigenkapital, das mindert die Möglichkeit Kredite zu vergeben, das mindert die Erträge, das mindert die Möglichkeit Rücklagen zu bilden um sich über Personalentlassungen zu gesunden, das lässt die Kosten stabil weiterlaufen und DAS führt unausweichlich iwan zum Ende eines jeden Unternehmens und eben auch einer Bank.

Meine inzwischen schon 3 Jahre andauernde Befürchtung ist, dass wir unaufhaltbar auf eine Finanzkrise zusteuern, welche EU weite Ausmaße haben wird und die Sicherungsfonds, welche angelegt wurden um den Ausfall von 2, 3 Banken zu verhindern werden das nicht auffangen können. Das ist rechnerisch nicht möglich.

Das Problem ist wegen der bestehenden Gesetze ein EU weites Problem!

Deswegen ist es wichtig und war es niemals wichtiger als jetzt zu verstehen was mit dem eigenen Geld alles passieren kann, wie man vernünftig Wert aus der Sache schöpfen kann. Einen Crash wird es geben, die Zahlen sind eindeutig und praktisch jeder Ökonom sagt das Gleiche. Ob 2021, 22 oder vllt erst 25, aber er WIRD kommen und die Cost/Income Ratio zeigt deutlich, dass es nicht mehr lange dauern kann. Und das wird die Zeit sein wo man entweder Vermögen aus der Sache schöpft und aufbaut oder es vernichtet, weil falsch oder gar nicht angelegt.

Finanzwirtschaftlich wird das jetzt ein extrem wichtiges Jahrzehnt werden!

Und dieses Problem betrifft die gesamte EU. Griechenland hat es vorgemacht, Italien war vor Corona praktisch unmittelbar davor, bevor sie sich wegen Corona neues Geld erschleichen konnten, was nur einer Insolvenzverschleppung gleich kommt und die Briten haben sich rechtzeitig verabschiedet.

Nun kommt gerne das Argument "ja aber in Japan läuft das ja auch seit über 30 Jahren so".

Das stimmt. Das ist vollkommen richtig und das kann auch bei uns so kommen.

Aber lasst uns doch mal anschauen zu was das in Japan geführt hat.

Die Lebenserhaltungskosten sind in Japan generell relativ hoch. Seit fast 50 Jahren nehmen sie relativ stabil wie bei fast allen Ländern weiter zu, aber die Löhne wachsen leider nicht aktiv mit.

Das führt dazu, dass es inzwischen 2 aktiv arbeitender Eltern bedarf um sich 1, EIN Kind leisten zu können. Das hat zu einem konstanten Abbau der Geburtenrate geführt:

Das wiederum hat dazu geführt, dass Japan sich sehr auf digitale Dienstleistungen und Systeme spezialisiert hat. Arbeitszweige wo weniger Personal benötigt wird. Für andere Industriezweige nutzt Japan einen sehr hohen Anteil an zugewanderten Arbeitern.

Ihr findet diverse Artikel im Netz die aufführen wie Japan versucht seinen Arbeitermangel mit Fremdpersonal auszugleichen.

(Es gibt vielleicht jetzt sogar Menschen die hier gewisse Parallelen zur EU sehen, weil die genau wissen auf was wir zusteuern )

)

Tatsache ist, dass der demografische Wandel in Japan wie ein dünner werdender Faden ist, der iwan unausweichlich reissen wird.

Auch dazu gibt es mehr als genug Dokus.

Und dieses Schicksal wird uns halt erwarten, wenn die EZB aus dieser 0 Zins Nummer nicht mehr raus kommt und wie oben beschrieben: sie KANN es nicht. Es ist eine Todesspirale, die entweder zu einem Kollaps führen wird oder eben zu einem Dahinsiechen wie es mit Japan passiert.

Wir erleben gerade aktuell das monetäre Endspiel der Europäischen Zentralbank, ein Kaskadenversagen, ein Theaterspiel auf höchstem Level und praktisch NIEMAND unter den allgemeinen Bürgern weiss und versteht was da auf uns zu kommt, weil sie viele Gesetze und Mechanismen unserer Finanzwirtschaft gar nicht kennen. Mit "ja unser Zentralbank-System läuft mit Krediten" ist es halt leider nicht getan.

Deshalb möchte ich jetzt erstmal so einfach wie möglich kurz erklären in welchem Problem wir eigentlich stecken und warum es daraus kein Entkommen mehr gibt:

Die EZB hat 3 verschiedene Zinssätze, welche vereinfacht zum "Leitzins" zusammengefasst werden:

- Der Hauptrefinanzierungszins ist der wichtigste Leitzins der Europäischen Zentralbank und wird häufig als "der" Leitzins bezeichnet. Zu diesem Zinssatz wird den Geschäftsbanken Zentralbankgeld gegen notenbankfähige Sicherheiten ab einer Woche Laufzeit zur Verfügung gestellt.

- Zum Spitzenrefinanzierungszins können sich Banken kurzfristig (über Nacht) gegen notenbankfähige Sicherheiten Geld von der Europäischen Zentralbank beschaffen. Da eine Geschäftsbank bei kurzfristigem Liquiditätsbedarf nicht bereit sein wird, mehr als den Satz für die Spitzenrefinanzierungsfazilität zu zahlen, stellt dieser Zins faktisch die obere Zinsgrenze für das Tagesgeld dar.

- Mit der Einlagefazilität können Banken überschüssiges Zentralbankguthaben bis zum nächsten Geschäftstag im Eurosystem anlegen. Da sich beim Geldleihen keine Bank mit einem niedrigeren Zins begnügen wird, ist die Einlagefazilität faktisch die Untergrenze des Zinses für das Tagesgeld am Geldmarkt. Für die ersten 2 Zinsen zahlen Geschäftsbanken also, für den 3. bekommen sie Geld von der EZB. Geschäftsbanken sind unser üblich bekannten Banken wie die Sparkassen, die deutsche Bank, Commerzbank usw.

________________________________________________________________________________________________________________________________________________________

Jetzt muss man verstehen wie eine Geschäftsbank eigentlich zu Geld kommt. Dafür gibt es nur 2 Wege: Gebühren und Zinsmargen. Gebühren gibt es in Form der Kontoführungsgebühren usw usw usw. Bei den Zinsmargen ist es etwas komplizierter. Vereinfacht gesagt unterscheiden Banken zwischen 2 Kreditarten. Kurzfristig und Langfristig. Kurzfristige Kredite sind Kredite für maximal 1 Jahr, langfristige Kredite gehen darüber hinaus. Seit Jahrhunderten galt immer die Regel: je länger ein Kredit bezogen wird, desto höher sind die Zinsen. Ganz einfach weil mit wachsender Zeit die Ausfallwahrscheinlichkeit immer weiter ansteigt und von immer mehr Faktoren beeinflusst wird.

Diese dadurch entstehende Kurve nennt man Zinsstrukturkurve. Diese Kurve ist ein wichtiger Indikator für Banken wie sie nun Geld verdienen können.

Das sieht ganz simpel gesagt so aus:

Wie verdient eine Geschäftsbank nun Geld mit Zinsen?

1.: Indem sie Geld von Sparern kurzfristig immer bei der EZB parkt. Dort bekommt sie von der Einlagefazilität Geld dafür. Je nachdem wie hoch der Zins ist, wird er in schwächerer Form an den Sparer weiter gegeben, damit eine Zinsmarge für die Bank entstehen kann.

2.: Indem sie Geld von Sparern bündelt und als Langzeitkreditpaket wieder an andere Kunden verkauft z. B. an Unternehmen. Es besteht zwar immer die Gefahr, dass ein Sparer sein Geld spontan haben möchte und nicht 40 Jahre wie laut Vertrag parkt, aber diese Gefahr ist für Banken recht gut kalkulierbar und wird über die 1. Variante abgefedert. Darüber hinaus müssen abbrechende Sparer eine Strafe zahlen, welche den Verlust ebenfalls kompensiert. Über den vergebenen Langzeitkredit nimmt die Bank dann ebenfalls die entsprechende Marge ein. Diese Zinseinnahmen bilden ca 80% der Einnahmen einer Geschäftsbank, die Gebühren nur etwa 20%. Geschäftsbanken in der EU sind je nach Lizenz gesetzlich VERPFLICHTET Sparprodukte anzubieten.

Nach der Dotcom Blase in den 2000er Jahren wurde in der EU beim Basler Ausschuss für Bankenaufsicht ein Gesetzespaket verabschiedet um künftige Pleiten zu verhindern. Leider waren diese Gesetze der Anfang vom Ende. Unter den Eigenkapitalsvorschriften von Basel II wurde festgelegt, dass Banken in der EU Kredite nur ausgeben dürfen, wenn diese zu einem entsprechenden Anteil von ihrer Eigenkapitalquote gedeckt sind. Extrem versimpelt gesagt darf eine Bank mir zwar einen Kredit von 1Mio. € geben, aber sie muss mindestens 250.000€ Eigenkapital als Ausfallsicherung haben. Sollte es bei mir zu einem Kreditausfall kommen, darf das die Bank nicht sofort in Gefahr bringen. Diese Vorschrift belastet also das Eigenkapital der Geschäftsbanken, da sie über die Kreditvergabe ja überhaupt erst Geld verdienen.

Im Arbeitsrecht der EU ist das Abfindungsrecht bei einer Betriebsbedingten Kündigung wie es im Falle der Digitalisierung der Fall wäre verankert. Durch dieses Abfindungsrecht wurde verankert, dass eine Geschäftsbank in der EU die Einsparsumme x2 von ihrem Eigenkapital als Rücklage für 1 Jahr bilden muss, damit die Entlassenen auf jeden Fall ihr Geld bekommen.

Und um das ganze abzurunden ist es wichtig zu wissen, dass Geschäftsbanken auch nur simple Unternehmen sind. Wenn sie Verluste machen, dass müssen diese wie bei jedem anderen Unternehmen auch von dem Eigenkapital kompensiert werden.

________________________________________________________________________________________________________________________________________________________

Wieder zurück in die Welt der EZB. Nach der Finanzkrise von 2008/2009 ausgelöst vom platzen der Immobilienblase durch die faulen Kredite in den USA wollte man die Märkte der EU krampfhaft retten, da Länder wie Portugal oder Griechenland wirtschaftlich bereits im Eimer waren und man Staatspleiten verhindert wollte. Wie gelingt das? Durch Erhöhung der Geldmenge im Umlauf. Die EZB hat ihre Zinsen also abgesenkt, damit sich die Geschäftsbanken billiger Geld leihen können. Und damit begann eine Todesspirale aus der wir inzwischen nicht mehr entkommen können. Warum?

Durch das Absenken der Einlagefazilität konnten Geschäftsbanken über Jahre hinweg darüber nahezu kein Geld mehr erwirtschaften. Diese Einnahmequelle brach also weg. Das hat die Geschäftsbanken dazu bewegt ihr Geld und das der Kunden in allerlei langfristige Kreditpakete zu schnüren. An der Stelle muss man verstehen, dass ein Kredit auch nur ein Produkt ist, welches verkauft werden möchte. Das hat in Deutschland

z. B. zu einer wachsenden Immobilienblase geführt, welche bis heute anhält. Nun ist es so, dass der Markt diese Flut an Krediten gar nicht mehr aufnehmen kann. Warum nicht?

1.: dürfen Staaten und ihre Staatsstrukturen wie Bundesländer nur begrenzt Geld aufnehmen, da die Verschuldung nicht über einen gewissen %Satz ihres BIPs steigen darf.

2.: es werden durch diese lächerlich billigen Kredite Unternehmen am Leben erhalten, welche normalerweise längst nicht mehr wirtschaftlich wären. Der normale Wirtschaftskreislauf funktioniert nach try & error. Man entwirft ein Produkt. Kommt es gut an wächst man, kommt es nicht gut an geht man pleite. Das führt zu Kreditausfällen bei einer Bank, eventuell gerät sie in finanzielle Schieflage, wird dann von einer Anderen gekauft oder aufgelöst, das führt zu weniger Kreditvergabekonkurrenz am Markt was die Zinsen für Langzeitkredite wieder hoch treibt und der Kreislauf geht weiter. Durch diese sogenannte "Zombiefizierung" der Märkte bleibt das Geld aber im System stecken. Vor 2007 gab es in der EU eine durchschnittliche Pleite von 2% der Unternehmen. Seit der 0 Zins Politik der EZB ist dieser Wert auf 0,6% abgesunken. Diese Tatsache führt dazu, dass es ein Überangebot an Krediten gibt.

Das hat nun massive Auswirkungen auf die oben beschriebene Zinsstrukturkurve...

So sieht sie jetzt im Prinzip aus:

Anhand der mit

Die Banken nehmen bei der EZB kein Geld mehr ein. Schlimmer noch, die EZB befindet sich ja bereits im Minuszins. Eine Geschäftsbank muss also Geld dafür bezahlen dort Geld zu parken. Da sie aber gesetzlich gezwungen ist Sparprodukte anzubieten ist jeder Cent den wir auf die Bank bringen ein Minusgeschäft für sie. Deshalb sind fast alle Sparzinsen auf fast allen Anlageklassen im Schnitt unter 1%. Es ist ein Verlustposten für die Bank. Bleiben die langfristigen Kredite. Durch das Überangebot am Markt unterbieten sich die Banken jedoch permanent um überhaupt noch Kunden zu bekommen. Ganz auf 0 kann es eigentlich nicht gehen, weil die Erträge ja dann doch iwo herkommen müssen. Auch Gebühren steigen immer weiter an. Die Banken müssen krampfhaft iwo Geld herbekommen sonst droht eben die Pleite.

Warum nicht einfach Personal entlassen? Da greift dann wieder der Rücklagenzwang für die Banken. Das mindert die Eigenkapitalquote. Durch eine Minderung des Eigenkapitals kann eine Bank weniger Kredite vergeben, da Basel II bzw. Basel III sie dazu zwingt eine Eigenkapitalquote zu hinterlegen um Kredite vergeben zu dürfen. Dadurch brechen die Einnahmen noch weiter we

Warum kann die EZB die Zinsen nicht einfach wieder erhöhen? Weil sich die Geschäftsbanken in dem aktuellen Zustand der Zinsstrukturkurve nicht bei der EZB neu verschulden können. Es ist eine Sackgasse aus welcher es kein Entkommen mehr gibt.

Das hier ist die Cost/Income Ratio von 2018 der deutschen Banken, welche ich mal bei Markus Krall gesehen habe:

Jeder Balken steht für 1 Bank in Deutschland. Je dicker der Balken, desto größer ist die Bank also ihr Bilanzsummenanteil am System. Der ganz dicke fast ganz rechts ist

z. B. die deutsche Bank. Wie man deutlich erkennen kann waren 2018 bereits Banken in Deutschland in der Verlustzone. Nimmt man zur Grundlage, dass jedes Jahr nur 10% der Einnahmen weiter wegbrechen, dann sieht man schnell, dass jetzt so langsam jede 2. Bank in Deutschland in der Verlustzone ist. Die Börsenkurse spiegeln das auch GANZ deutlich wieder. Die Marktteilnehmer wissen das nämlich genau, was der Grund ist warum weder die deutsche Bank noch die Commerzbank sich an der Börse aktiv erholen. Und ist eine Bank erstmal in der Verlustzone muss sie Eigenkapital aufwenden um den Verlust auszugleichen. Das mindert das Eigenkapital, das mindert die Möglichkeit Kredite zu vergeben, das mindert die Erträge, das mindert die Möglichkeit Rücklagen zu bilden um sich über Personalentlassungen zu gesunden, das lässt die Kosten stabil weiterlaufen und DAS führt unausweichlich iwan zum Ende eines jeden Unternehmens und eben auch einer Bank.

Meine inzwischen schon 3 Jahre andauernde Befürchtung ist, dass wir unaufhaltbar auf eine Finanzkrise zusteuern, welche EU weite Ausmaße haben wird und die Sicherungsfonds, welche angelegt wurden um den Ausfall von 2, 3 Banken zu verhindern werden das nicht auffangen können. Das ist rechnerisch nicht möglich.

Das Problem ist wegen der bestehenden Gesetze ein EU weites Problem!

Deswegen ist es wichtig und war es niemals wichtiger als jetzt zu verstehen was mit dem eigenen Geld alles passieren kann, wie man vernünftig Wert aus der Sache schöpfen kann. Einen Crash wird es geben, die Zahlen sind eindeutig und praktisch jeder Ökonom sagt das Gleiche. Ob 2021, 22 oder vllt erst 25, aber er WIRD kommen und die Cost/Income Ratio zeigt deutlich, dass es nicht mehr lange dauern kann. Und das wird die Zeit sein wo man entweder Vermögen aus der Sache schöpft und aufbaut oder es vernichtet, weil falsch oder gar nicht angelegt.

Finanzwirtschaftlich wird das jetzt ein extrem wichtiges Jahrzehnt werden!

Und dieses Problem betrifft die gesamte EU. Griechenland hat es vorgemacht, Italien war vor Corona praktisch unmittelbar davor, bevor sie sich wegen Corona neues Geld erschleichen konnten, was nur einer Insolvenzverschleppung gleich kommt und die Briten haben sich rechtzeitig verabschiedet.

Beitrag automatisch zusammengeführt -

Nun kommt gerne das Argument "ja aber in Japan läuft das ja auch seit über 30 Jahren so".

Das stimmt. Das ist vollkommen richtig und das kann auch bei uns so kommen.

Aber lasst uns doch mal anschauen zu was das in Japan geführt hat.

Die Lebenserhaltungskosten sind in Japan generell relativ hoch. Seit fast 50 Jahren nehmen sie relativ stabil wie bei fast allen Ländern weiter zu, aber die Löhne wachsen leider nicht aktiv mit.

Das führt dazu, dass es inzwischen 2 aktiv arbeitender Eltern bedarf um sich 1, EIN Kind leisten zu können. Das hat zu einem konstanten Abbau der Geburtenrate geführt:

Das wiederum hat dazu geführt, dass Japan sich sehr auf digitale Dienstleistungen und Systeme spezialisiert hat. Arbeitszweige wo weniger Personal benötigt wird. Für andere Industriezweige nutzt Japan einen sehr hohen Anteil an zugewanderten Arbeitern.

Ihr findet diverse Artikel im Netz die aufführen wie Japan versucht seinen Arbeitermangel mit Fremdpersonal auszugleichen.

(Es gibt vielleicht jetzt sogar Menschen die hier gewisse Parallelen zur EU sehen, weil die genau wissen auf was wir zusteuern

Tatsache ist, dass der demografische Wandel in Japan wie ein dünner werdender Faden ist, der iwan unausweichlich reissen wird.

Auch dazu gibt es mehr als genug Dokus.

Und dieses Schicksal wird uns halt erwarten, wenn die EZB aus dieser 0 Zins Nummer nicht mehr raus kommt und wie oben beschrieben: sie KANN es nicht. Es ist eine Todesspirale, die entweder zu einem Kollaps führen wird oder eben zu einem Dahinsiechen wie es mit Japan passiert.

Zuletzt bearbeitet: